Gasto público, deuda externa e inflación

Si el gobierno llegara a financiar obras públicas con deuda externa igual puede generar más inflación

Por una cuestión de simplificación en las explicaciones económicas para una amplia audiencia no especializada en temas económicos, se ha dicho muchas veces que la inflación es consecuencia de emitir moneda sin respaldo. Es decir, de darle a la famosa maquinita sin que haya reservas que respalden esos pesos que se emiten.

Lamentablemente esa simplificación ha llevado a una confusión sobre el problema inflacionario que está dando lugar a complicar más el problema económico. Me refiero a que se cree que si para reactivar la economía el gobierno toma deuda externa para financiar obras públicas, esa medida no sería inflacionaria.

En rigor si el gobierno toma deuda externa para financiar obras públicas, los dólares que reciba tendrá que transformarlos en pesos para pagar salarios, insumos y demás gastos operativos. Todos esos rubros se pagan en pesos, no en dólares.

Para transformar en pesos los dólares que toma como deuda para financiar el gasto el gobierno tiene dos opciones: a) vender los dólares en el mercado a tenedores de pesos, con lo cual no aumenta la cantidad de moneda en circulación y no es inflacionario pero sí hace caer el tipo de cambio nominal y el tipo de cambio real, generando problemas del sector externo o b) puede entregarle los dólares al BCRA para que los ponga en las reservas y contra esas mayores reservas emitir los pesos. De ahí que se diga que esta forma de financiamiento no genera inflación porque tiene respaldo en divisas.

Sin embargo, esa mayor cantidad de pesos en circulación puede producir presiones inflacionarias si no aumenta la demanda de moneda o la productividad de la economía.

(CLICKEAR SOBRE LA IMAGEN PARA AGRANDAR)

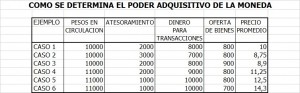

El cuadro 1 muestra los efectos de la emisión monetaria sobre el nivel de precios al margen de las reservas que tenga el BCRA.

Tomemos el caso 1 y supongamos que hay $ 10.000 en circulación. Que la gente quiere tener siempre atesorados o guardados por las dudas $ 2.000, esto quiere decir que el dinero que si bien hay emitidos $ 10.000 los pesos que efectivamente están en circulación son $ 8.000. Los $ 2.000 que la gente guarda y no usa es lo que se llama demanda por moneda.

Ahora bien, imaginemos que la economía produce 800 unidades de bienes, al dividir los $ 8.000 para transacciones por las 800 unidades de bienes, el precio promedio de los bienes es de $ 10.

Tomemos ahora el caso 4 y supongamos que el estado, por la razón que fuere (ingreso de divisas o financiamiento al fisco) emite moneda y lleva el stock de pesos en circulación a $ 11.000. Si la demanda por moneda sigue siendo $ 2.000, entonces quedarán en circulación para realizar transacciones $ 9.000. Si la economía sigue produciendo 800 unidades, el precio promedio de los bienes sube a $ 11,25 generándose un proceso inflacionario. Insisto, no importa si se emitió contra reservas o para financiar el gasto público. Lo cierto es que la gente no aumentó la demanda de moneda y el remanente que quedó boyando en el mercado impactó en el nivel de precios porque como contrapartida no aumentó la oferta de bienes.

Ahora, vayamos al ejemplo 5. Si el stock de moneda aumenta a $ 11.000 pero la demanda de moneda baja a $ 1.000 y la cantidad de bienes ofrecidos se mantiene constante en 800 unidades, el precio promedio de la economía se eleva a $ 12,5.

El ejemplo 6 muestra qué pasa si sube la cantidad de moneda en circulación, cae la demanda de moneda y también la productividad de la economía. En ese caso el precio promedio de la economía sube a $ 14,3. Es decir, la emisión monetaria aumentó el 10% respecto al ejemplo 1, pero al caer la demanda de moneda y la oferta de bienes y servicios los precios aumentaron el 43%. Esto quiere decir que no necesariamente un 10% de aumento en la cantidad de moneda se traduce en un 10% en el nivel general de precios. Puede subir más si cae la demanda por moneda, si baja la productividad de la economía o si aumentan la cantidad de moneda y cae la demanda de moneda.

Como puede verse a lo largo de los 6 ejemplos del cuadro 1, hay varias combinaciones posibles que puede acelerar la inflación, con lo cual no es que si el gobierno toma deuda externa para financiar obra pública no habrá inflación porque emite contra reservas. Pueden aumentar las reservas y los pesos en circulación, pero si la gente no quiere esos pesos adicionales o disminuye la demanda por moneda, el proceso inflacionario igual se acelera.

Si el gobierno recurre al endeudamiento externo para financiar el gasto público puede no frenar el proceso inflacionario por la emisión de pesos para transformar en esa moneda los dólares que recibe, con lo cual el tipo de cambio real bajará o bien vende los dólares en el mercado y hace bajar el tipo de cambio nominal agravando la caída del tipo de cambio real.

En definitiva, siempre volvemos al mismo punto. No es cuestión de ver cómo se financia el déficit fiscal. El problema es el astronómico nivel de gasto público que dejó el kirchnerismo. Aquí no hay magia para solucionar un problema estructural que viene de lejos y el kirchnersimo lo llevó hasta su máxima expresión.