Nada es para siempre: finalmente llegó el día en el que las materias primas dejaron de jugar a favor de la Argentina

Fue lindo mientras duró. Soja en alza, petróleo quieto y Banco Central juntando divisas. Ahora las tres cosas cambiaron. La sola posibilidad de un conflicto bélico «EE.UU-Siria» elevó el precio del producto que más se importa y más dólares «aspira». El «yuyito», de capa caída, esta vez no ayuda

«El mundo se nos cayó encima». Esta fue la frase que pronunciara en más de una oportunidad la presidenta Cristina Kirchner, refiriéndose a cómo el cambio de contexto global había abierto un frente de tormenta para la economía pero que, gracias a la pericia de la administración K, la Argentina se las había arreglado para salir ilesa.

Sin embargo, analistas críticos al modelo siempre se opusieron a este diagnóstico, asegurando que, a contramano de lo que promulga la jefa de Estado, el mundo -más allá del bajón del 2008-, siempre jugó a favor del país, abriendo una oportunidad histórica en términos de crecimiento.

Pero los tiempos cambiaron. Y son muchos los expertos que ahora no pondrían reparos si la Presidenta optara por repetir su clásico latiguillo.

Sucede que, en los últimos meses, las malas noticias provenientes del frente externo no pararon de multiplicarse: Brasil crece menos, su moneda -el real- se depreció a su nivel más bajo de los últimos cuatro años y, en línea con el fortalecimiento del dólar, la soja detuvo su rally alcista para ingresar, más allá de intermitentes repuntes, en una pendiente descendente.

Así las cosas, el principal mercado para los productos argentinos va a demandar menos, su economía se está volviendo más competitiva en términos cambiarios que la de la Argentina y el gran producto de exportación, el «yuyito», valdrá cada vez menos.

¿Podría ser peor? Sí. El clima de tensión que se está tejiendo alrededor de Siria, con la administración de Barack Obama pugnando por iniciar una acción militar en uno de los «corazones» del «oro negro», está comenzando a pegar en los precios de la energía, uno de los principales rubros de importación de la Argentina.

De este modo, esperar menos dólares por exportaciones y tener que destinar más para compras al mundo, se convierte en el peor escenario de cara a los próximos meses, básicamente porque:

- Restringe la disponibilidad de divisas en el mercado doméstico, aumentando la tensión cambiaria.

- Es un factor más que afecta a la caída de las reservas del Banco Central.

- Agrava el panorama fiscal, dado que al encarecerse las importaciones de combustible, se requerirá de un mayor presupuesto para sostener los subsidios.

En diálogo con iProfesional, Horacio Lazarte, economista de la consultora Abeceb, aseguró que «la tensión en Siria es una muy mala noticia para la Argentina porque se prevé un encarecimiento de los combustibles que importamos», al tiempo que se espera «una mayor caída del precio de la soja.

«El escenario en cuanto a la generación de divisas, se complica», completó.

En la misma línea, el ex secretario de Energía, Daniel Montamat, confió a iProfesional que «si hay conflicto en Siria, va a haber un aumento en los precios del petróleo y sus derivados y del gas natural licuado, con impacto en nuestras importaciones de energía».

En tanto, desde la consultora Econviews, coincidieron en que «un aumento del precio del crudo es una pésima noticia cuando es uno de los rubros de importación que más está creciendo y cuando se prevé que siga en aumento».

La Casa Rosada, con los ojos puestos en Siria

La intención de Estados Unidos, junto con otros países europeos, de castigar al régimen sirio -tras conocerse el supuesto uso de armas químicas-, según los expertos, impactará indefectiblemente en el precio del barril de crudo, el cual ya orilla los u$s110, por encima del valor promedio del último año móvil, del orden de los u$s93.

Sin embargo, su cotización se moverá en función del nivel de conflictividad que se desate en esa región de Medio Oriente:

- Para Goldman Sachs, un ataque limitado podría llevar su valor incluso hasta los u$s125.

- Si el conflicto bélico se regionaliza y baja el suministro, podría trepar hasta los u$s150, según estimaciones del banco francés Societé Générale.

A esto se suman dos variables que meten más presión a esta ecuación: menos oferta y más demanda.

Se espera que este mes los stocks de petróleo de los principales proveedores mundiales alcance el nivel más bajo en casi una década, justo en momentos en que el mercado ya descuenta una recuperación de la economía estadounidense y una mayor tracción por parte de Europa.

En cuanto a las consecuencias de una potencial incursión militar, el punto a destacar es que Siria no es un proveedor relevante en materia de energía, dado que produce apenas 50.000 barriles por día. Para ponerlo en contexto, la producción de Irak alcanza los 3 millones.

Sin embargo, el punto central está en la posición estratégica que ocupa Siria: de los 12 miembros de la Organización de Países Exportadores de Petróleo (OPEP), seis de ellos limitan o están en cercanías de ese país y son responsables de más del 70% de la producción.

A eso hay que sumarle que en esa región se concentran las principales rutas de tráfico marítimo de crudo de Medio Oriente. De modo que cualquier amenaza implicaría un riesgo a la estabilidad del negocio a nivel global.

A lo largo de la historia, está comprobado que, cada vez que hubo un conflicto, el precio del petróleo siempre se vio afectado, si bien con el tiempo se van dando bajas o reacomodamientos.

En 1991, por ejemplo, cuando Estados Unidos lanzó la operación Tormenta del Desierto, el petróleo se encareció un 12%. En 2003, cuando tuvo lugar la guerra con Irak, los valores del barril se dispararon un 40%, en tanto que en 2011, cuando estalló el conflicto con Libia, el crudo se apreció un 12%.

Impacto en la «factura» energética

La Argentina no importa crudo pero sí derivados, como fueloil y gasoil, que representan en conjunto cerca del 50% de la «factura» energética.

Estos derivados provienen básicamente de Estados Unidos, Países Bajos y Rusia.

En tanto, un 42% de la energía que se importa es gas. La mitad es del tipo «natural licuado», que llega en barcos y son compras «de oportunidad» en distintos mercados. Las últimas grandes operaciones se hicieron vía Trinidad y Tobago. La otra mitad viene en gasoducto desde Bolivia.

El problema es que una suba del crudo repercutirá en el valor de los derivados, independientemente de cuál sea el proveedor de la Argentina.

«La cotización del barril y los combustibles líquidos está totalmente relacionada. Si sube el petróleo, arrastra al resto», acotó Lazarte, que marcó este tema como «muy preocupante», considerando que cerca del 50% de las importaciones son derivados del petróleo.

En el caso del gas, se encarecería el natural licuado que llega en barco, en tanto que el que proviene de Bolivia no se vería alcanzado porque, según Montamat, «su precio está regido por una canasta de derivados que toma como referencia valores de varios meses atrás».

El punto central es que, dada la pérdida de autoabastecimiento debido a la fuerte caída de la producción, este año la Argentina estará obligada a importar la friolera de u$s12.000 millones en compras de gasoil, fueloil y gas natural, una cifra -según Abeceb- casi 30% superior a los niveles de 2012 (u$s9.500 millones).

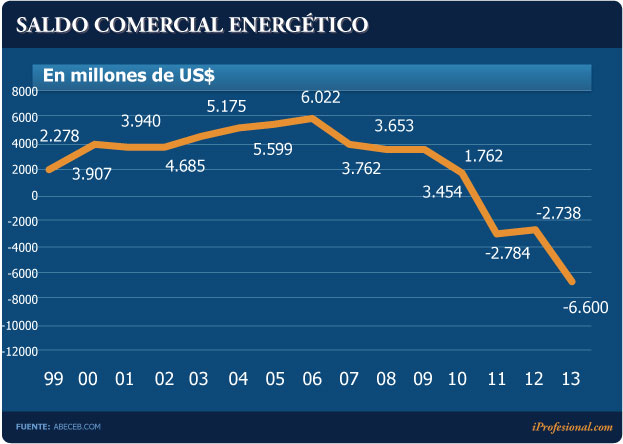

En tanto, el déficit de este rubro, alcanzará los u$s6.600 millones, equivalente a cerca del 80% del superávit comercial global esperado para todo el año.

Claro que esta estimación está hecha sobre la base de precios «pre conflicto sirio». De modo que cualquier variación hacia el alza, encarecerá aun más la «factura» a pagar.

Montamat destacó a iProfesional que, sólo en lo que resta del 2013, cada 10 puntos de suba del valor del barril, la Argentina deberá abonar u$s500 millones extra en concepto de importaciones.

La soja flaquea cuando más se la necesita

La soja, en los últimos años, se ha convertido en la principal fuente para sostener la creciente «factura» energética.

Considerando que en esta campaña el complejo sojero generará divisas por u$s24.000 millones y que las importaciones de combustibles totalizarán como mínimo u$s12.000 millones, el 50% de las divisas que provea el «yuyito» serán destinadas a pagar la «factura» energética.

El problema es que la soja, justo cuando más la necesita la administración K, está «de capa caída»: pese al repunte de las últimas semanas, se mueve apenas por encima de los u$s500 la tonelada, lejos de los u$s560 que alcanzara meses atrás y muy por debajo del récord histórico de u$s650.

Esto está llevando a que la relación entre soja-petróleo sea cada vez menos beneficiosa para la Argentina: mientras que el año pasado por cada tonelada de la oleaginosa se podían adquirir casi 7 barriles de crudo, en la actualidad, esa proporción no supera los 5 barriles.

Desde la consultora Elypsis destacaron que «la reciente suba de la soja no alterará el panorama bajista general», al tiempo que recalcaron que esta menor cotización podría generar que ingresen casi u$s5.000 millones menos en concepto de exportaciones en 2014.

Todo esto es lo que hacer prever a la Cámara de Exportadores (CERA) un futuro preocupante para el superávit comercial -diferencia entre ventas y compras al mundo-: de los poco más de u$s8.000 millones esperados para este año se pasaría a tan sólo u$s4.500 millones para 2014, cifra que sería la más baja en más de una década.

«Vamos a recibir menos dólares con el mismo esfuerzo. Ahora nos enfrentamos al dilema de ver cómo aumentamos las ventas al mundo para que entren más divisas», disparó el titular de la CERA, Enrique Mantilla.

A vivir con menos dólares

Petróleo caro y soja barata repercuten en dos frentes. Por un lado, acota aun más la oferta de divisas, escenario que redundaría, a su vez, en una mayor tensión cambiaria y en menores probabilidades de que el Banco Central logre recomponer sus reservas.

Según estimaciones de Econométrica, hacia fines de 2014, de no mediar un cambio de contexto, las arcas de la entidad que conduce Mercedes Marcó del Pont cerrarían en apenas u$s25.000 millones.

Por otra parte, la combinación de menos recursos por el «yuyito» y energía más costosa, encarecerá los gastos en subsidios, si es que el Gobierno pretende mantener el actual andamiaje.

Cabe recordar que, entre enero y julio, las compras de combustible importado y las compensaciones a las tarifas públicas le implicaron al Gobierno un desembolso de $45.200 millones, un 70% más que en el mismo período de 2012.

Esto pegó de lleno en el déficit fiscal, que en el primer semestre del año rozó los $14.000 millones, disparándose un 30%, como consecuencia de -justamente- los mayores subsidios.

Esta inyección de fondos del Estado, debe ser costeada, en gran medida, con aportes del Banco Central y con emisión de pesos, lo que a su vez, según destacaron desde Econviews, genera que se fogonee la inflación y que el Gobierno deba acelerar la devaluación si no quiere que se potencie el atraso cambiario.

Fuente: www.iprofesional.com